Rajasthan Incometax Calculation fy 2024-25 | Incometax Calculator Fy 2024-25

जानिए आने वाले साल (Fy 2024-25) में कितना लगेगा आपका इनकम टैक्स

Income Tax Calculator FY 2024-25 (AY 2025-26)Excel Download/Income Tax Calculator AY 2025-26 Excel Free Download

Created By Mr. Parmanand Meghwal

Download – Income Tax Software 2024-25

Income Tax Calculator 2024: Income Tax slabs for FY 2024-25 in India

आयकर कैलकुलेटर एक व्यक्ति को दो वित्तीय वर्षों में भुगतान किए गए आयकर के बारे में तुलना देता है। वर्तमान में, आयकर कैलकुलेटर वर्तमान वित्तीय वर्ष 2023-24 में, 31 मार्च, 2024 को समाप्त होने वाले और अगले वित्तीय वर्ष 2024-25 (1 अप्रैल, 2024 और 31 मार्च, 2025 के बीच) में आयकर देयता दिखा रहा है। आयकर कैलकुलेटर दो वित्तीय वर्षों में नई कर व्यवस्था में आयकर देयता और पुरानी कर व्यवस्था में आयकर देयता की तुलना करता है।

वित्त मंत्री निर्मला सीतारमण ने बजट 2024 में नई कर व्यवस्था के तहत आयकर स्लैब में कई बदलावों की घोषणा की। व्यक्तिगत करदाताओं के लिए इसे और अधिक आकर्षक बनाने के लिए नई कर व्यवस्था में बदलावों की घोषणा की गई है। 7.5 लाख रुपये की कर योग्य आय वाले व्यक्ति, जिन्होंने चालू वित्त वर्ष में आयकर के रूप में 39,000 रुपये का भुगतान किया होगा, अगले वित्तीय वर्ष में शून्य कर का भुगतान करेंगे। इसलिए, नई कर व्यवस्था के तहत 39,000 रुपये की आयकर बचत।

नई कर व्यवस्था के तहत घोषित प्रमुख बदलाव हैं:-

नई कर व्यवस्था के तहत आयकर स्लैब को 6 से 5 में संशोधित किया गया है।

नई कर व्यवस्था के तहत बुनियादी छूट की सीमा 2.5 लाख रुपये से बढ़ाकर 3 लाख रुपये कर दी गई है।

नई कर व्यवस्था के तहत वेतनभोगी व्यक्तियों, पेंशनभोगियों के लिए मानक कटौती शुरू की गई।

नई कर व्यवस्था के तहत उच्चतम अधिभार दर 37% से घटाकर 25% कर दी गई है।

धारा 87ए के तहत छूट को नई कर व्यवस्था के तहत 5 लाख रुपये से बढ़ाकर 7 लाख रुपये कर योग्य आय कर दिया गया है। इसका मतलब यह होगा कि वित्त वर्ष 2024-25 से, 7 लाख रुपये तक की कर योग्य आय वाले और नई कर व्यवस्था को चुनने वाले व्यक्तियों को प्रभावी रूप से शून्य कर का भुगतान करना होगा।

नई कर व्यवस्था करदाताओं के लिए डिफ़ॉल्ट विकल्प होगी। हालांकि, कोई व्यक्ति पुरानी कर व्यवस्था का विकल्प चुन सकता है।

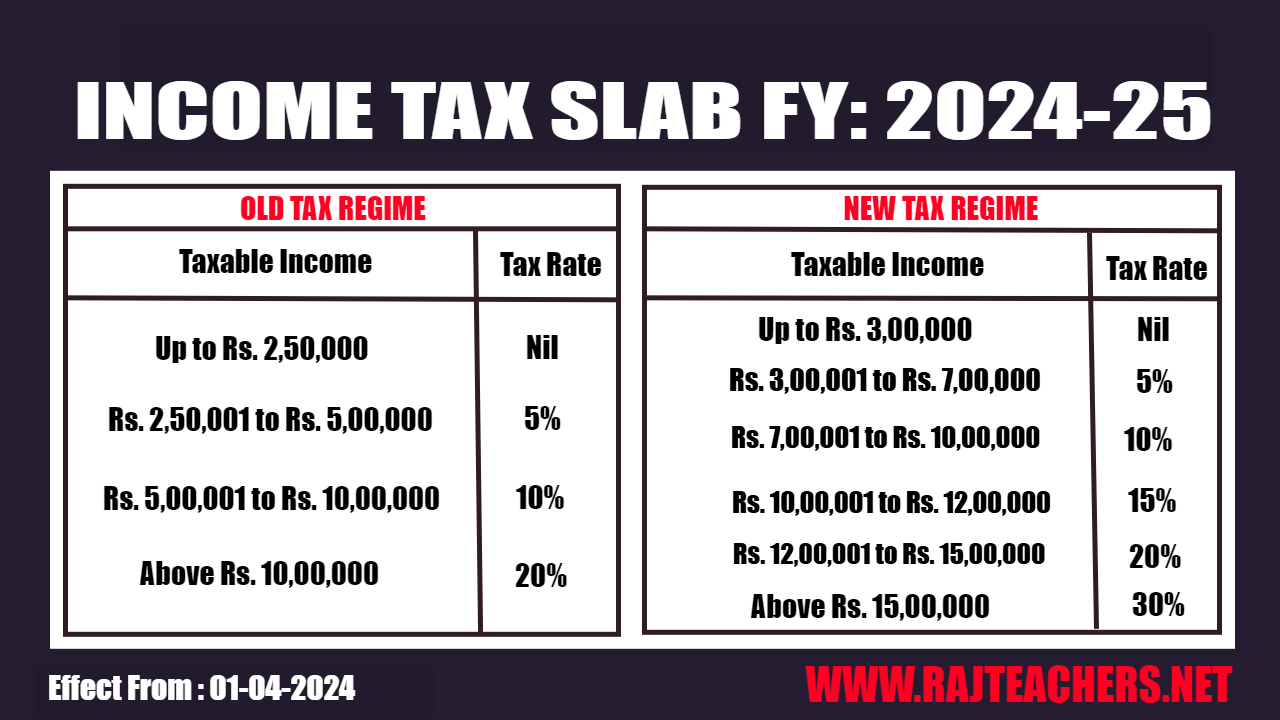

Revised Income tax slabs under the new tax regime for FY 2023-24

| Income tax slabs under new tax regime | Income tax rates under new tax regime |

| O to Rs 3 lakh | 0 |

| Rs 3 lakh to Rs 7 lakh | 5% |

| Rs 7 lakh to Rs 10 lakh | 10% |

| Rs 10 lakh to Rs 12 lakh | 15% |

| Rs 12 lakh to Rs 15 lakh | 20% |

| Income above Rs 15 lakh | 30% |

*सरचार्ज 50 लाख रुपये से अधिक की कर योग्य आय पर लागू होगा।

नई कर व्यवस्था के तहत नए आयकर स्लैब वित्त वर्ष 2024-25 के लिए 1 अप्रैल, 2024 से लागू होंगे। इसलिए, अप्रैल में, जब आप वित्त वर्ष 2024-25 के वेतन पर करों की गणना के लिए अपने नियोक्ता को निवेश घोषणाएं जमा करते हैं, तो आपका नियोक्ता यह मान लेगा कि आपने नई कर व्यवस्था का विकल्प चुना है, जब तक कि आप अन्यथा निर्दिष्ट न करें।

नई कर व्यवस्था के तहत नए आयकर स्लैब 1 अप्रैल, 2024 और 31 मार्च, 2025 के बीच अर्जित आय के लिए लागू होंगे। वित्त वर्ष 2024-25 (आयु 2025-26) के लिए आयकर रिटर्न दाखिल करते समय, नए आयकर स्लैब नई टैक्स व्यवस्था के तहत इस्तेमाल किया जाएगा। जिन व्यक्तियों के खातों का ऑडिट नहीं किया गया है, उनके लिए आयकर रिटर्न दाखिल करने की अंतिम तिथि 31 जुलाई, 2025 है।

यदि आप विशेष रूप से अगले वित्तीय वर्ष यानी वित्त वर्ष 2024-25 के लिए पुरानी कर व्यवस्था का विकल्प चुनते हैं, तो आयकर स्लैब और दरों में कोई बदलाव नहीं होता है। वित्त वर्ष 2023-24 के लिए आयकर स्लैब पुरानी कर व्यवस्था के तहत वित्त वर्ष 2023-24 के समान है। इस प्रकार, यदि आप अगले वित्तीय वर्ष में पुरानी कर व्यवस्था का विकल्प चुन रहे हैं, तो आयकर की गणना उन्हीं आयकर दरों पर की जाएगी।

1 अप्रैल, 2024 से, व्यक्ति को विशेष रूप से पुरानी कर व्यवस्था का विकल्प चुनना होगा क्योंकि नई कर व्यवस्था डिफ़ॉल्ट कर व्यवस्था बन गई है। यदि आप पुरानी कर व्यवस्था का विकल्प चुनना चाहते हैं, तो आपको यह सुनिश्चित करना होगा कि आपका आयकर रिटर्न समय सीमा पर या उससे पहले दाखिल हो गया है।

आयकर कैलकुलेटर विभिन्न कर छूटों और कटौतियों को ध्यान में रखता है, जिनके लिए आप पुरानी और नई कर व्यवस्था के तहत पात्र हैं। ऑनलाइन आयकर कैलक्यूलेटर कर खाते में वेतन आय से 50,000 रुपये की मानक कटौती, मकान किराया भत्ता पर कर छूट, धारा 80सी, धारा 80डी, धारा 80टीटीए और अन्य कटौती जो आप पात्र हैं।

आयकर देनदारी की गणना करने के लिए आयकर कैलकुलेटर द्वारा दोनों कर व्यवस्थाओं के तहत योग्य सभी कटौती पर विचार किया जाता है।

Itax Calculation fy 2024-25 | Incometax Calculator Fy 2024-25

For individuals below 60 years of age, the basic exemption limit is Rs 2.5 lakh for FY 2023-24 and FY 2024-25.

Income tax slabs for individuals under old tax regime

| Income tax slabs (In Rs)

| Income tax rate (%) |

| From 0 to 2,50,000 | 0% |

| From 2,50,001 to 5,00,000 | 5% |

| From 5,00,001 to 10,00,000 | 20% |

| From 10,00,001 | 30% |

- क्या नई कर व्यवस्था के तहत मानक कटौती उपलब्ध है?

हां, नई टैक्स व्यवस्था के तहत स्टैंडर्ड डिडक्शन उपलब्ध है। हालांकि, यह कटौती 1 अप्रैल, 2024 से 31 मार्च, 2025 के बीच अर्जित आय के लिए वित्त वर्ष 2024-25 से वेतन आय पर उपलब्ध है।

- क्या फैमिली पेंशनर नई टैक्स व्यवस्था के तहत स्टैंडर्ड डिडक्शन क्लेम कर सकता है?

हां, एक पारिवारिक पेंशनभोगी नई कर व्यवस्था के तहत 15,000 रुपये की मानक कटौती का दावा कर सकता है। यह मानक कटौती वित्तीय वर्ष 2024-25 से दी जाएगी

- नई कर व्यवस्था के तहत किन कटौतियों का दावा किया जा सकता है?

मौजूदा वित्त वर्ष 2023-24 के लिए नई कर व्यवस्था के तहत धारा 80सीसीडी (2) के तहत कटौती का दावा किया जा सकता है। अगले वित्तीय वर्ष 2024-25 से वेतन आय से 50,000 रुपये की मानक कटौती और नई कर व्यवस्था के तहत धारा 80CCD (2) के तहत कटौती की अनुमति है।

- बजट 2024 घोषणाएं: भारत में वित्त वर्ष 2024-25 के लिए आयकर स्लैब

वित्त मंत्री निर्मला सीतारमण ने अपने बजट 2024 में व्यक्तिगत करों में कुछ बड़े बदलावों की घोषणा की। मुख्य आकर्षण धारा 87A के तहत छूट का लाभ उठाने के लिए कर योग्य आय सीमा को 5 लाख रुपये से बढ़ाकर 7 लाख रुपये करना था। इस प्रकार, 7 लाख रुपये तक की कर योग्य आय वाले व्यक्ति को अब नई कर व्यवस्था के तहत शून्य कर का भुगतान करना होगा। एक अन्य मुख्य आकर्षण नई कर व्यवस्था को चुनने वालों के लिए कर स्लैब में संशोधन था। बजट ने सुपर अमीरों की जरूरतों को भी पूरा किया और 5 करोड़ रुपये से अधिक कर योग्य आय वाले लोगों के लिए अधिभार दरों को 37% से घटाकर 25% कर दिया गया। वित्त वर्ष 2024-25 की शुरुआत 1 अप्रैल 2024 से होगी।

एफएम ने यह भी उल्लेख किया कि नई कर व्यवस्था प्रत्येक व्यक्ति के लिए डिफ़ॉल्ट विकल्प होगी और किसी को स्पष्ट रूप से पुरानी कर व्यवस्था का विकल्प चुनना होगा। पुरानी कर व्यवस्था के तहत कर दरों में किसी भी बदलाव के बिना कटौती / कर छूट जैसे धारा 80सी, 80डी कटौती, एचआरए, एलटीए कर छूट आदि का लाभ उठाना जारी रहेगा। नई कर व्यवस्था कम कर दरों की पेशकश करती है, लेकिन स्लैब की तुलना में विभाजित है। पुरानी कर व्यवस्था के लिए।

एक और बात ध्यान में रखना है कि पुरानी आयकर व्यवस्था के तहत, एक व्यक्तिगत करदाता के लिए मूल कर छूट की सीमा उनकी आयु और आवासीय स्थिति पर निर्भर करती है। हालांकि, नई कर व्यवस्था में, एक वित्तीय वर्ष में मूल छूट की सीमा 2.5 लाख रुपये है।

Rajasthan Incometax Calculation fy 2024-25 | Incometax Calculator Fy 2024-25

Download – Income Tax Calculator Software 2024-25

Download – Income Tax Software with Form 16 | ||

| INCOME TAX CALCULATOR FOR RAJASTHAN (आयकर गणना Fy 2024-25) | ||

| Files Name | Financial Year | Download Link |

| Rajasthan Govt Employees Income Tax Calculator Excel (Education) | 2024-25 | Click Here |

| Rajasthan All Employees Tax Calculator Excel | 2024-25 | Click Here |

| Rajasthan Income Tax Calculator Excel (Police Department) | 2024-25 | Click Here |

| Rajasthan Income Tax Calculator Excel (Health Department) | 2024-25 | Click Here |

| Rajasthan Income Tax Calculator Excel (Dairy Fedration) | 2024-25 | Click Here |

| Income Tax Calculator Blank PDF | 2024-25 | Click Here |

| CENTRAL GOVERNMENT | ||

| Income Tax Calculator India Excel (Central Govt Employees) | 2024-25 | Click Here |

| UTTAR PRADESH | ||

| Uttar Pradesh Income Tax Calculator in Excel | 2024-25 | Click Here |

| MADHYA PRADESH | ||

| Madhya Pradesh Income Tax Calculator in Excel | 2024-25 | Click Here |

| BIHAR | ||

| Bihar Income Tax Calculator in Excel | 2024-25 | Click Here |

| UTTARAKHAND | ||

| Uttarakhand Income Tax Calculator in Excel | 2024-25 | Click Here |

| CHATTISGARH | ||

| Chattisgarh Income Tax Calculator in Excel | 2024-25 | Click Here |

| HARIYANA | ||

| Hariyana Income Tax Calculator in Excel | 2024-25 | Click Here |

| WEST BENGAL | ||

| West Bengal Income Tax Calculator in Excel | 2024-25 | Click Here |